|

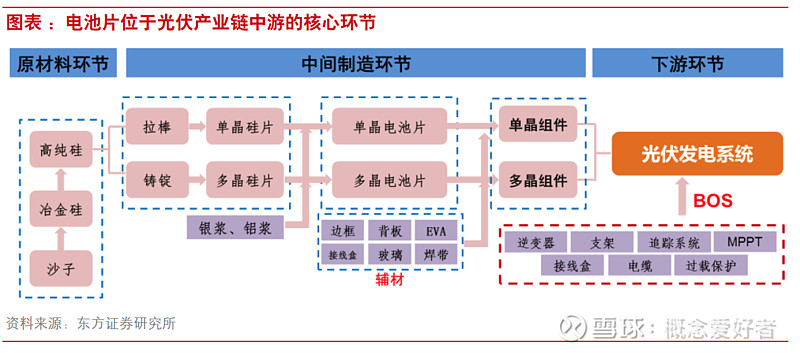

前言:一直以来,光伏产业的利润点都是上游的硅料企业独享,而现在的情况似乎有变化,我最新收到的一份报告显示,作为中游的电池片价格正在复苏,所以今天来和大家分享下光伏电池片公司。 重申下,所有的内容来自于公开的渠道(不是所有的公开渠道大家都能接触到),如果有涉及商业利益的,请联系本人调整。 光伏电池片环节属于光伏产业链中游,上游是单多晶硅片,下游是组件。电池片环节是将硅片进行加工处理得到具有发电能力的电池产品,对于电池片来说,产品发电能力(单片功率/光电转换效率)和成本是企业竞争的关键所在。

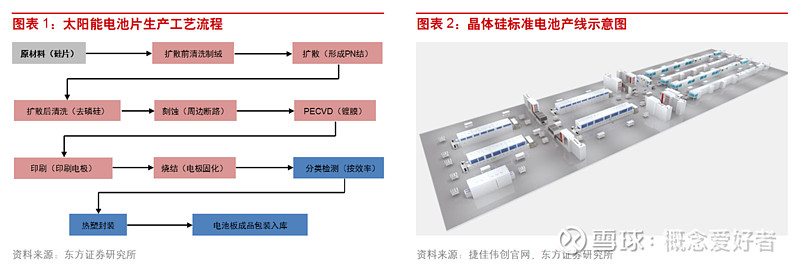

虽然因为硅片有单晶和多晶之分,电池也会分为单晶电池和多晶电池,但实际上,单多晶电池的制造工艺仅在清洗制绒环节有所不同,其他工序基本相同。 太阳能电池是通过标准流程生产出来的标准中间品。近20年来的技术进步主要聚焦在能量转换效率、产品生产效率以及生产工艺的优化,在技术路线上则沿用至今,未发生根本性变革。

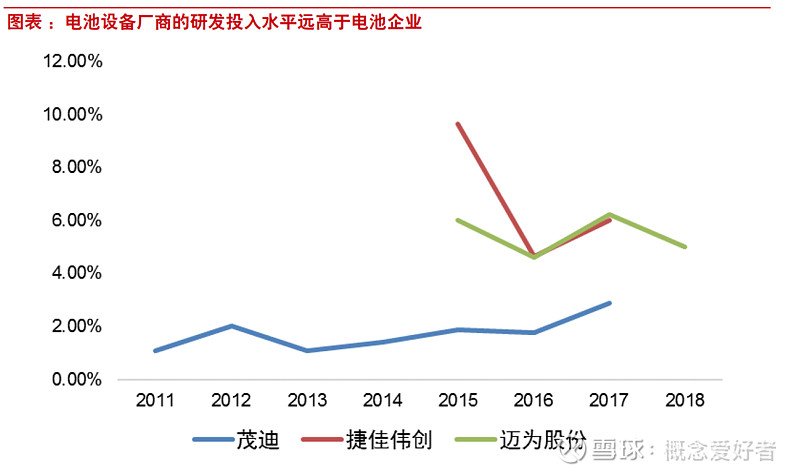

值得一提的是,尽管电池的生产过程是高度精细的,但电池企业难以构筑足够安全边际的技术壁垒,电池产品的技术水平和成本主要依赖设备端的投入和进步。目前设备厂商已可提供高度自动化的电池整线交钥匙工程业务,同一代设备下,电池企业之间并不存在牢不可破的技术壁垒。

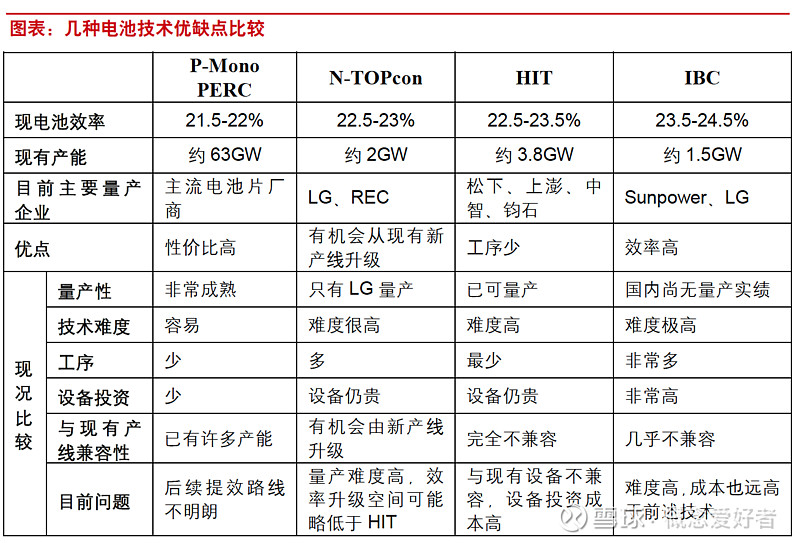

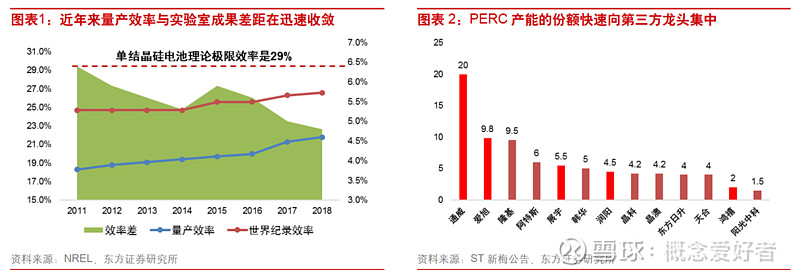

近年来各种高效电池技术得到了日益深入的探索,包括PERC、MWT、IBC和HIT等等,HIT技术对于PERC路线构成挑战,但短期内投资成本和供应链问题难以解决。在技术趋同的背景下,成本费用控制和销售能力强劲的企业有望成为这一历史性转变的最大获益者。

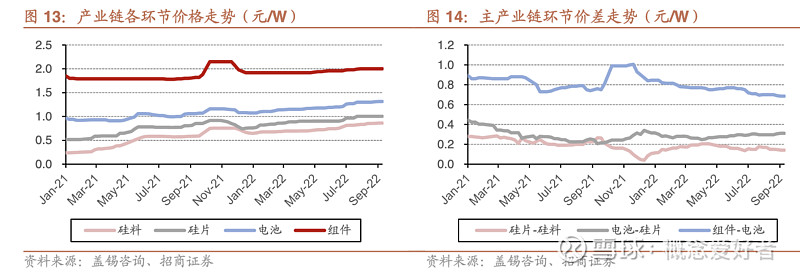

过去几年硅料紧张,价格大幅上涨背景下,硅片有效产出也受限,有长单保证的硅片企业能够实现涨价传导,造成电池环节盈利承压。 在2020年上半年PERC红利逐步结束的时候,行业盈利快速下滑,大部分企业2021年毛利率在10%以下,净利润平衡或亏损,而硅料、硅片实现盈利扩张或维持。阶段性的盈利压力一定程度上限制了电池企业的扩张积极性。

2.存在技术路线年电池环节正处在P型向N型的储备期,关于技术路线的分歧很大,前几年没有明确的行业共识,出于规避技术迭代风险的考虑,扩产电池产能的力度都比较温和。 4月至6月中下旬,硅料、硅片、电池、组件价格涨幅分别为8%、2%、4%、2%,电池环节的盈利逐步回暖,按行业水平估算,单盈利在Q1实现转正,Q2继续增加1-2分。 7月以来电池片在传导上游涨价的基础上继续上涨,尤其进入9月主流电池片企业报价持续提升,目前单W售价已经到1.31-1.33元,电池片-硅片价差仍在拉开,估算电池片当前盈利在6-7分上下。

2010年以来硅片价格的复合下降速度高达22.5%,在考虑到电池效率提升的效应,硅成本的复合下降速度高达24%,高于电池价格降幅,因此硅成本并不是电池行业利润率低的罪魁。

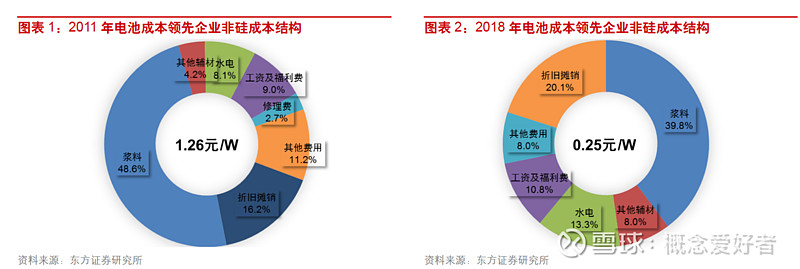

非硅成本才是区分电池制造企业竞争力的关键。其中折旧成本尽管只占到电池总成本的5%左右,但却是非硅成本最主要的构成之一。 降低电池折旧成本主要依赖三大途径,一是设备国产化降低采购价格,二是提高生产能力摊薄单位成本;三是提高电池转换效率进一步增加产出。 所以光伏设备实际是除了上游硅料之外,另一个占据产业链盈利高点的赛道,尤其是从去年开始,光伏产业重新开启高景气度,这就意味着,投资进一步扩大,设备需求更加旺盛,我将在后面介绍这部分内容。

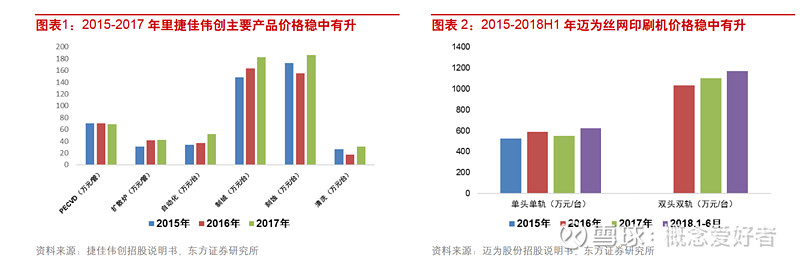

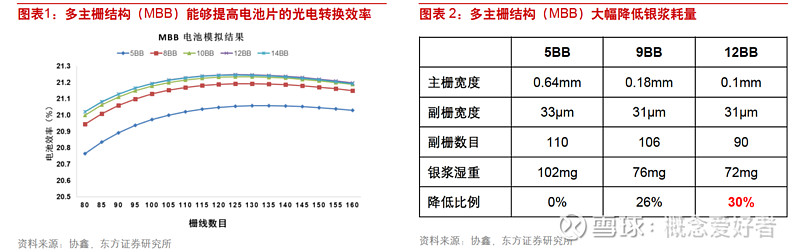

浆料成本占到电池片非硅成本的40%以上,是非硅成本最主要的来源。降低浆料成本是进一步降低非硅成本最有效的途径,而增加主栅或者采取无主栅技术,将有效降低浆料使用量,这对印刷设备和网版是一个挑战,也实新的机遇。

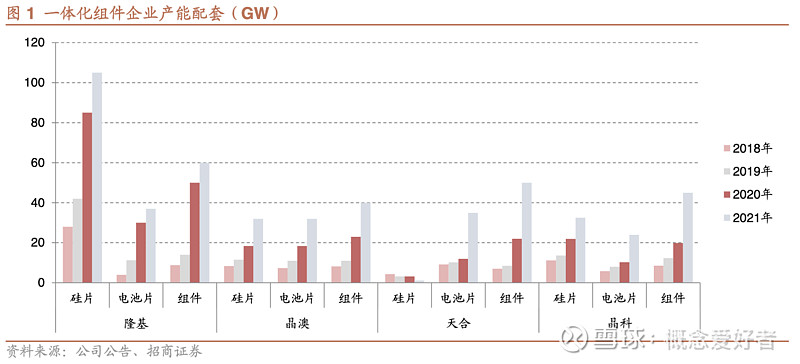

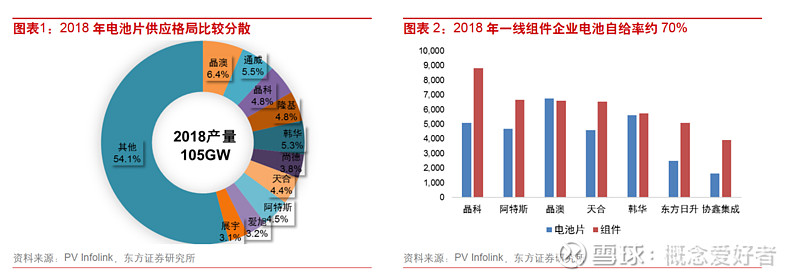

近年来新建产线的信息化和高自动化设备得到推广应用,逐步替代传统的人工生产,人工成本也得以快速下降。 化学品耗材主要是光伏电池片生产过程中需要用到的一些化学药剂和特殊气体,包括硝酸、氢氟酸、氢氧化钾、特气和制绒添加剂等。由于担心用料下降影响电池性能,所以这部分的调整空间不大。 目前电池供应商的主体仍是一体化的组件制造企业,组件企业倾向于维持电池和组件的产能比低于100%,以确保电池产能实现较高的产能利用率。在当前的市场环境下,一体化组件企业仍然是电池片最主要的生产商,第三方电池片企业也有比较充足的市场空间。

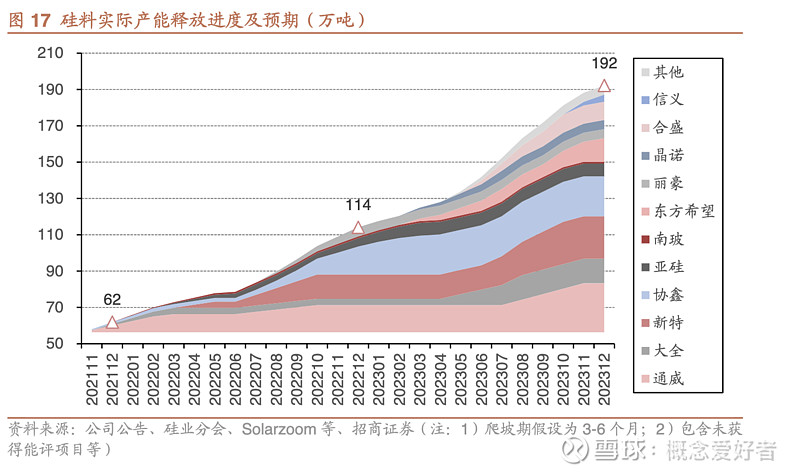

随着国内龙头的崛起,一体化为主、第三方为辅的传统格局在逐渐松动。当前的市场环境下,一体化组件企业仍然是电池片最主要的生产商,第三方电池片企业也有比较充足的市场空间。 产能角度:电池扩张更多集中在下半年,且大部分企业为首次建设N型产线年底,国内硅料名义产能攀升至约240GW,单晶硅片、电池、组件环节接近400GW。2022年末,硅料名义产能将扩张至400GW,硅片超过600GW,电池、组件大致在480GW-500GW上下。

电池设备的国产化进程已接近完成,单台设备价格大幅降价的空间已较小;生产能力方面,丝网印刷机等核心环节的生产节拍提升空间所剩无几,上述因素使得产能投资下降速度趋缓,同时新产能实现超车的难度在加大。

总结:今年以来大部分企业选择TOPCon向N型升级,而考虑半年以上的建设爬坡周期(大部分企业首次调试大体量的TOPCon产线),可能有效的产能释放要看到2023年上半年甚至更以后,大尺寸较吃紧的情况会有一定的持续性。 :如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。 |

热门关键词: